مهم جداً! إنه مقال عن ضريبة القيمة المضافة للشحن والتخزين في ألمانيا. بحلول عام 2025، من المتوقع أن تتجاوز قيمة سوق التجارة الإلكترونية الألمانية 120 مليار يورو، مما يجعلها أكبر سوق للبيع بالتجزئة عبر الإنترنت في أوروبا. ومع ذلك، يكمن وراء هذا المحيط الأزرق "فخ الامتثال" - فقد اعتمدت هيئة الضرائب الألمانية (Finanzamt) نهج "عدم التسامح مطلقًا" في قمع الانتهاكات الضريبية في التجارة الإلكترونية عبر الحدود. ووفقًا للإحصاءات، تم تجميد أكثر من 50,000 حساب بائع في عام 2024 بسبب ضريبة القيمة المضافة غير المسجلة، والتي تنطوي على أكثر من 200 مليون يورو. اعترف أحد بائعي أمازون ألمانيا ذات مرة "اعتقدت أن استخدام المستودعات الألمانية في الخارج سيقلل من التكاليف، ولكن عدم التسجيل في ضريبة القيمة المضافة أدى إلى سداد ضريبة متأخرة لمدة ثلاث سنوات، مما أدى إلى انهيار تدفقاتي النقدية بشكل مباشر".

القراءة الإضافية: ضريبة القيمة المضافة في ألمانيا - كل ما يجب أن تعرفه

في ظل هذه الخلفية، تحول الامتثال لضريبة القيمة المضافة من كونه "خيارًا اختياريًا" إلى "شرط بقاء إلزامي".

ضريبة القيمة المضافة في ألمانيا دروبشيبينغ والتخزين. يُرجى التأكد من الامتثال لضريبة القيمة المضافة التي هي أساس البقاء للتجارة الإلكترونية عبر الحدود

الالتزام القانوني: "العتبة الصعبة" في القانون الضريبي الألماني

وفقًا لـ قانون ضريبة القيمة المضافة (Umsatzsteuergesetz, UStG) و توجيه الاتحاد الأوروبي بشأن ضريبة القيمة المضافة (2006/112/EC)، يُطلب من الشركات من خارج الاتحاد الأوروبي التسجيل في ضريبة القيمة المضافة عند ممارسة الأعمال التجارية في ألمانيا. وتشمل السيناريوهات المحددة ما يلي:

وجود مرافق التخزين:

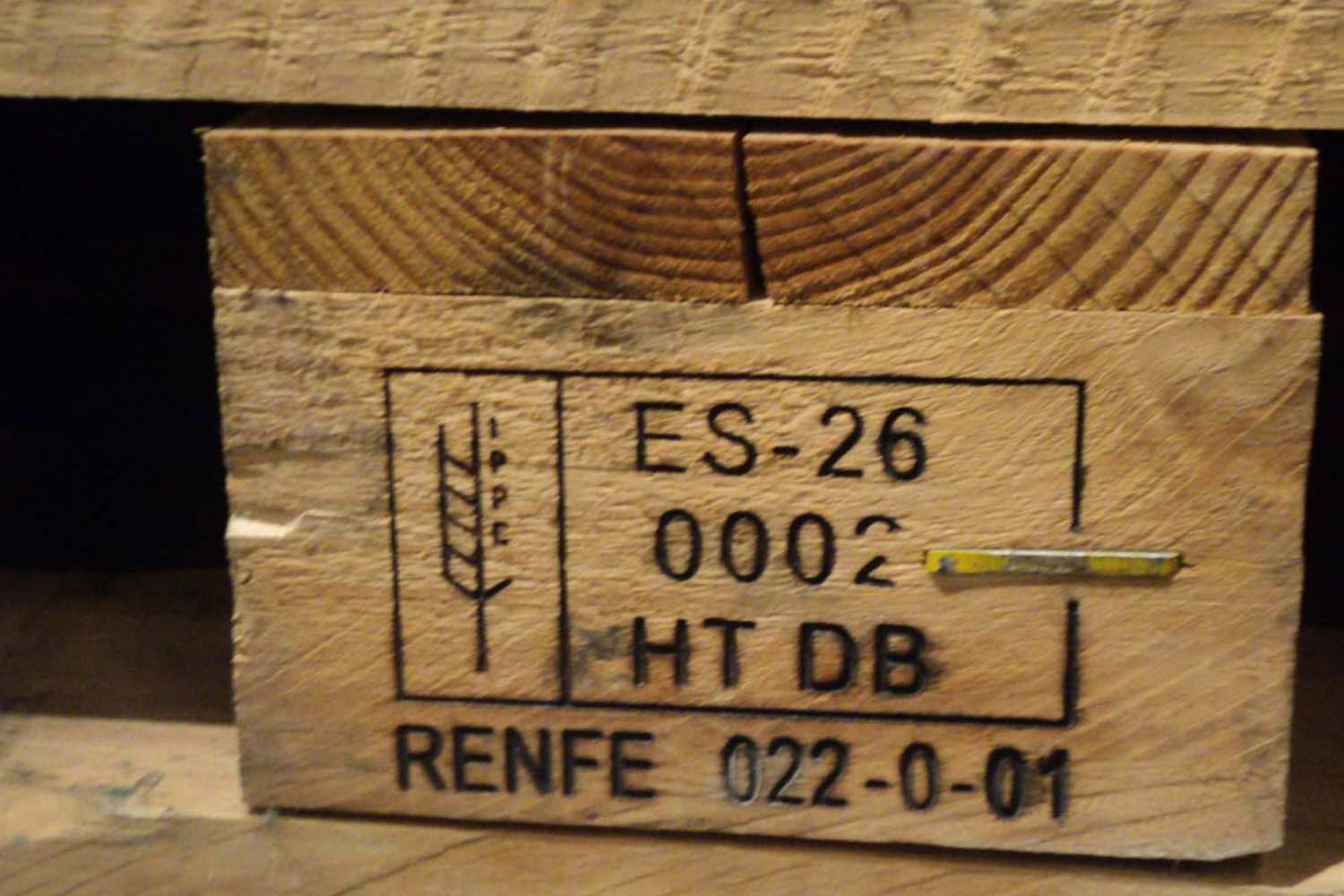

إذا كان لدى شركة ما بضائع مخزنة في ألمانيا (على سبيل المثال، باستخدام Amazon FBA أو مستودعات الطرف الثالث)، فإن تسجيل ضريبة القيمة المضافة إلزامي، بغض النظر عن حجم المبيعات.

تجاوز عتبة البيع عن بُعد:

سيظل حد البيع عن بُعد على مستوى الاتحاد الأوروبي عند 10,000 يورو في عام 2025. إذا تجاوزت مبيعاتك الإجمالية عبر الحدود هذا الحد الأدنى، يلزم تسجيل ضريبة القيمة المضافة في ألمانيا.

المبيعات على منصات التجارة الإلكترونية:

يجب على الشركات من خارج الاتحاد الأوروبي التي تبيع للمستهلكين الألمان عبر منصات مثل Amazon أو eBay تقديم رقم ضريبة القيمة المضافة ساري المفعول.

قواعد المنصة: لا ضريبة القيمة المضافة، لا حساب

أوضحت منصات مثل أمازون ألمانيا أنه يجب على البائعين تقديم رقم ضريبة القيمة المضافة ساري المفعول، وإلا سيتم تجميد حساباتهم. في عام 2025، سيتم تكثيف التعاون بين مصلحة الضرائب الألمانية ومنصات التجارة الإلكترونية. من خلال آلية "المعلومات غير الصالحة ← تجميد الحساب"، ستواجه الشركات التي تنتهك الضرائب عقوبات سريعة. على سبيل المثال

سيتلقى البائعون الذين يستخدمون تخزين FBA ولكنهم لم يقوموا بالتسجيل في ضريبة القيمة المضافة في غضون 30 يوماً رسالة تحذير من مصلحة الضرائب.

إذا لم يقدم البائع إقرارات ضريبة القيمة المضافة لمدة ثلاثة أشهر متتالية دون إثبات عمل صالح، فقد يتم إلغاء رقم ضريبة القيمة المضافة الخاص به.

المخاطر المالية: "الضربة المزدوجة" للغرامات ورسوم التأخير. ضريبة القيمة المضافة للشحن والتخزين في ألمانيا

تواجه الشركات التي تفشل في التسجيل في ضريبة القيمة المضافة المخاطر التالية:

الغرامات في حالة عدم تسجيل ضريبة القيمة المضافة في ألمانيا للشحن والتخزين:

قد يؤدي التأخر في التسجيل أو الإيداع المتأخر لضريبة القيمة المضافة إلى فرض غرامات تتراوح بين 11 تيرابايت إلى 101 تيرابايت من الضريبة غير المدفوعة، بحد أقصى للعقوبة يبلغ 25,000 يورو.

المدفوعات المرتجعة:

قد يُطلب من الشركات دفع ضريبة القيمة المضافة بأثر رجعي ورسوم التأخير، والتي يمكن أن تتجاوز بكثير مبلغ الضريبة الأصلي.

مصادرة البضائع:

يحق لهيئة الضرائب حجز السلع المقابلة لضريبة القيمة المضافة غير المدفوعة حتى يتم حل المشكلة.

ثقة المستهلك: الامتثال يعزز القدرة التنافسية

يفضل المستهلكون الألمان شراء المنتجات المشمولة بضريبة القيمة المضافة، لأنها تضمن شفافية الأسعار وتجنب نزاعات ما بعد البيع. كما أن التسجيل لضريبة القيمة المضافة يمكن أن يعزز مصداقية المتجر ويجذب المزيد من المشترين. على سبيل المثال، أظهر استطلاع للرأي أجرته شركة شياوهونغشو (الكتاب الأحمر الصغير) أن 83% من المستهلكين الألمان يفضلون البائعين الذين يعرضون ضريبة القيمة المضافة على منتجاتهم.

خطة العمل: 3 خطوات للامتثال لضريبة القيمة المضافة في ألمانيا بحلول عام 2025. ضريبة القيمة المضافة للشحن والتخزين في ألمانيا.

الخطوة 1: إجراء تقييم ذاتي لتحديد ما إذا كان التسجيل مطلوباً أم لا

التواجد في المخازن:

تحقق مما إذا كنت تستخدم المستودعات الألمانية (بما في ذلك FBA).

عتبة المبيعات:

احسب ما إذا كان إجمالي مبيعاتك عبر الحدود في الاتحاد الأوروبي يتجاوز 10,000 يورو سنويًا.

مبيعات المنصات:

تأكد مما إذا كنت تبيع على منصات ألمانية مثل Amazon أو eBay.

الخطوة 2: التسجيل بسرعة مع وكلاء الضرائب المحترفين

المستندات المطلوبة:

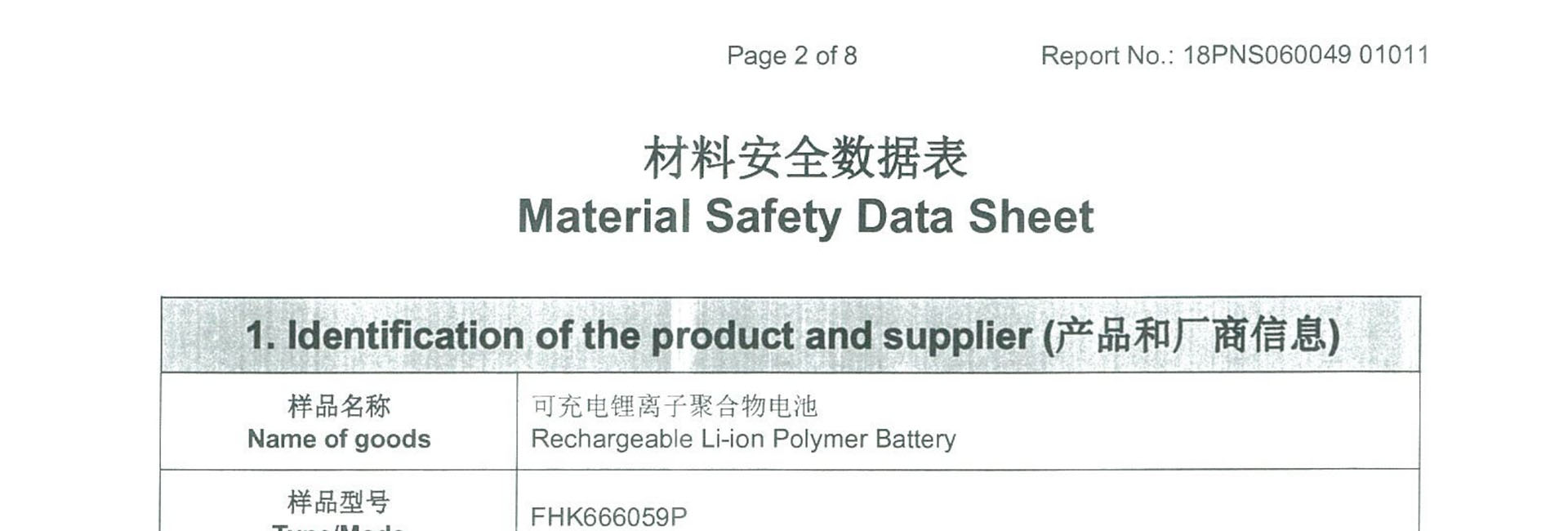

رخصة العمل، وجواز سفر الممثل القانوني، وروابط المتجر، وعقود المستودعات.

وقت المعالجة:

يستغرق التسجيل القياسي من 4 إلى 6 أسابيع. يمكن للخدمات المعجّلة أن تختصر هذه المدة إلى أسبوعين (مع دفع رسوم إضافية قدرها 30%).

تجليد رقم ضريبة القيمة المضافة:

بمجرد التسجيل، قم بتحديث رقم ضريبة القيمة المضافة الخاص بك في الواجهة الخلفية للمنصة على الفور وأكمل إقرارك الضريبي الأول.

الخطوة 3: الحفاظ على الامتثال المستمر مع نظام إدارة الضرائب

تكامل النظام:

استخدم برنامج ERP لمزامنة بيانات المبيعات والإيداعات الضريبية تلقائياً.

الإيداع ربع السنوي:

تقديم إقرارات ضريبة القيمة المضافة في الوقت المحدد لتجنب الإبلاغ الصفري أو الإبلاغ الناقص.

التدقيق السنوي:

احتفظ بجميع فواتير ضريبة القيمة المضافة للإعداد لعمليات التدقيق الضريبي المحتملة.

على ما يبدو، في المقالة أعلاه حول ضريبة القيمة المضافة لدروبشيبينغ والتخزين في ألمانيا، نعلم أن الامتثال لضريبة القيمة المضافة إجراء "لا بد منه". في سوق التجارة الإلكترونية عبر الحدود في ألمانيا، تحول الامتثال لضريبة القيمة المضافة من كونه "خيارًا اختياريًا" إلى "شرط إلزامي". فكل حالة من حالات التهرب الضريبي تستنفد مصداقية الشركة، وكل تأخير في التسجيل يزرع بذور المخاطر المستقبلية. إن قاعدة البقاء لعام 2025 بسيطة: إما أن تمتثل بشكل استباقي أو تُجبر على الخروج من اللعبة.

شركة Quicker International Logistics (Shenzhen) International Logistics (Shenzhen) المحدودة هي شركة شحن متكاملة من شنتشن الصين. نحن نوفر الشحن البحري DDP من الصين، والشحن الجوي DDP من الصين، والتخزين 3PL وخدمة التخزين والخدمات الإضافية للشاحنين العالميين الذين لديهم متطلبات عالية للشحن السريع من الصين إلى عنوان بلد المقصد.