Très important ! Il s'agit d'un article sur la TVA pour le drop shipping et l'entreposage en Allemagne. D'ici 2025, le marché allemand du commerce électronique devrait dépasser les 120 milliards d'euros, ce qui en fera le plus grand marché de vente au détail en ligne d'Europe. Cependant, derrière cet océan bleu se cache un "piège de conformité" : l'autorité fiscale allemande (Finanzamt) a adopté une approche de "tolérance zéro" pour réprimer les infractions fiscales dans le commerce électronique transfrontalier. Selon les statistiques, plus de 50 000 comptes de vendeurs ont été gelés en 2024 pour cause de TVA (taxe sur la valeur ajoutée) non enregistrée, ce qui représente plus de 200 millions d'euros. Un vendeur d'Amazon Allemagne a avoué un jour : "Je pensais que l'utilisation d'entrepôts allemands à l'étranger réduirait les coûts, mais le fait de ne pas m'enregistrer pour la TVA m'a conduit à un arriéré fiscal de trois ans, ce qui a directement affecté ma trésorerie."

Lecture complémentaire : Taxe sur la valeur ajoutée (TVA) en Allemagne - tout ce qu'il faut savoir

Dans ce contexte, la conformité à la TVA est passée du statut de "choix optionnel" à celui de "condition de survie obligatoire".

TVA pour l'Allemagne Dropshipping et entreposage. Veillez à ce que la conformité à la TVA soit une base de survie pour le commerce électronique transfrontalier.

Obligation légale : Le "seuil dur" du droit fiscal allemand

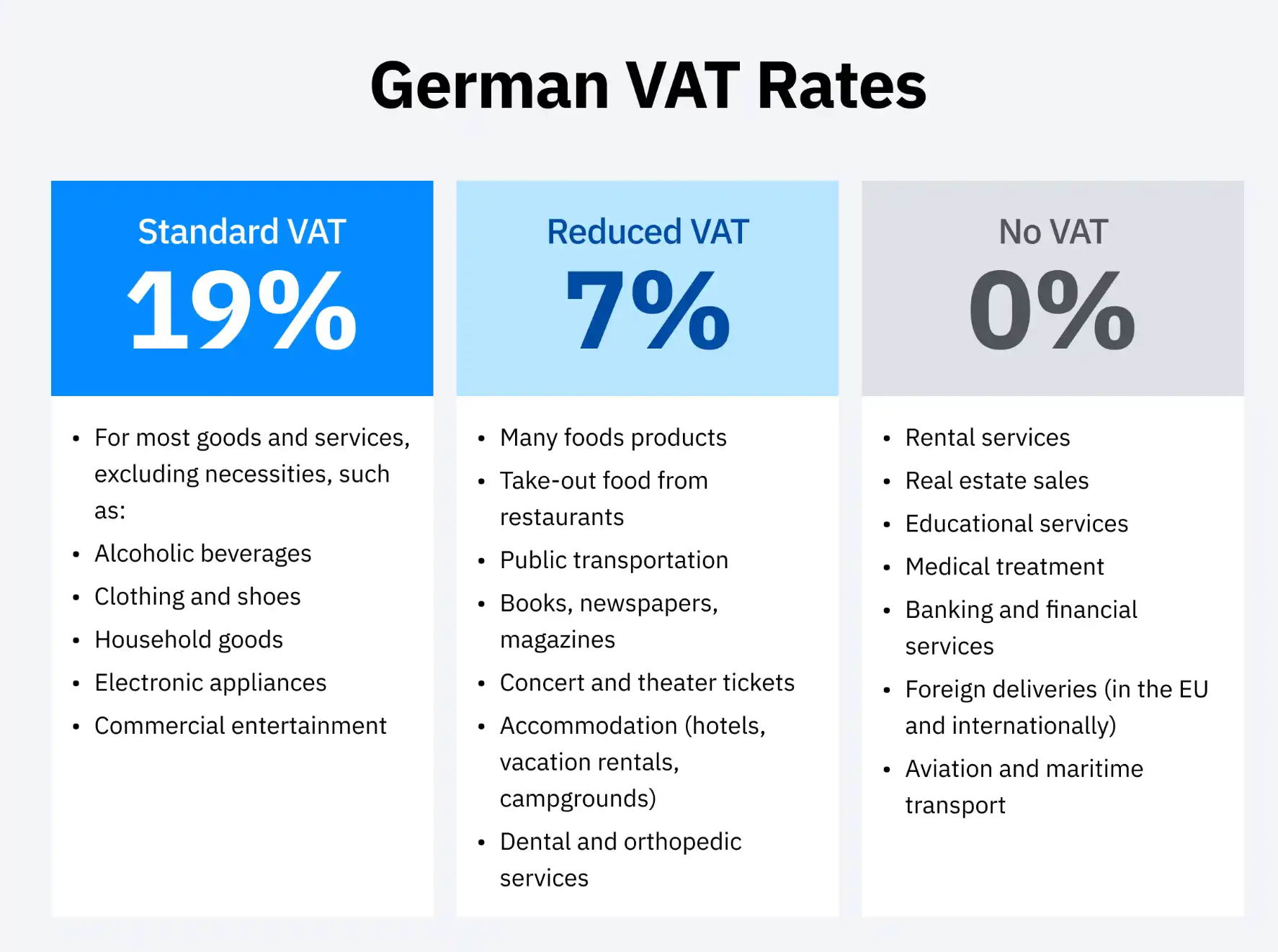

Selon l'agence allemande Loi sur la taxe sur la valeur ajoutée (Umsatzsteuergesetz, UStG) et le Directive européenne sur la TVA (2006/112/CE)En Allemagne, les entreprises extracommunautaires sont tenues de s'enregistrer à la TVA lorsqu'elles exercent leurs activités en Allemagne. Les scénarios spécifiques sont les suivants :

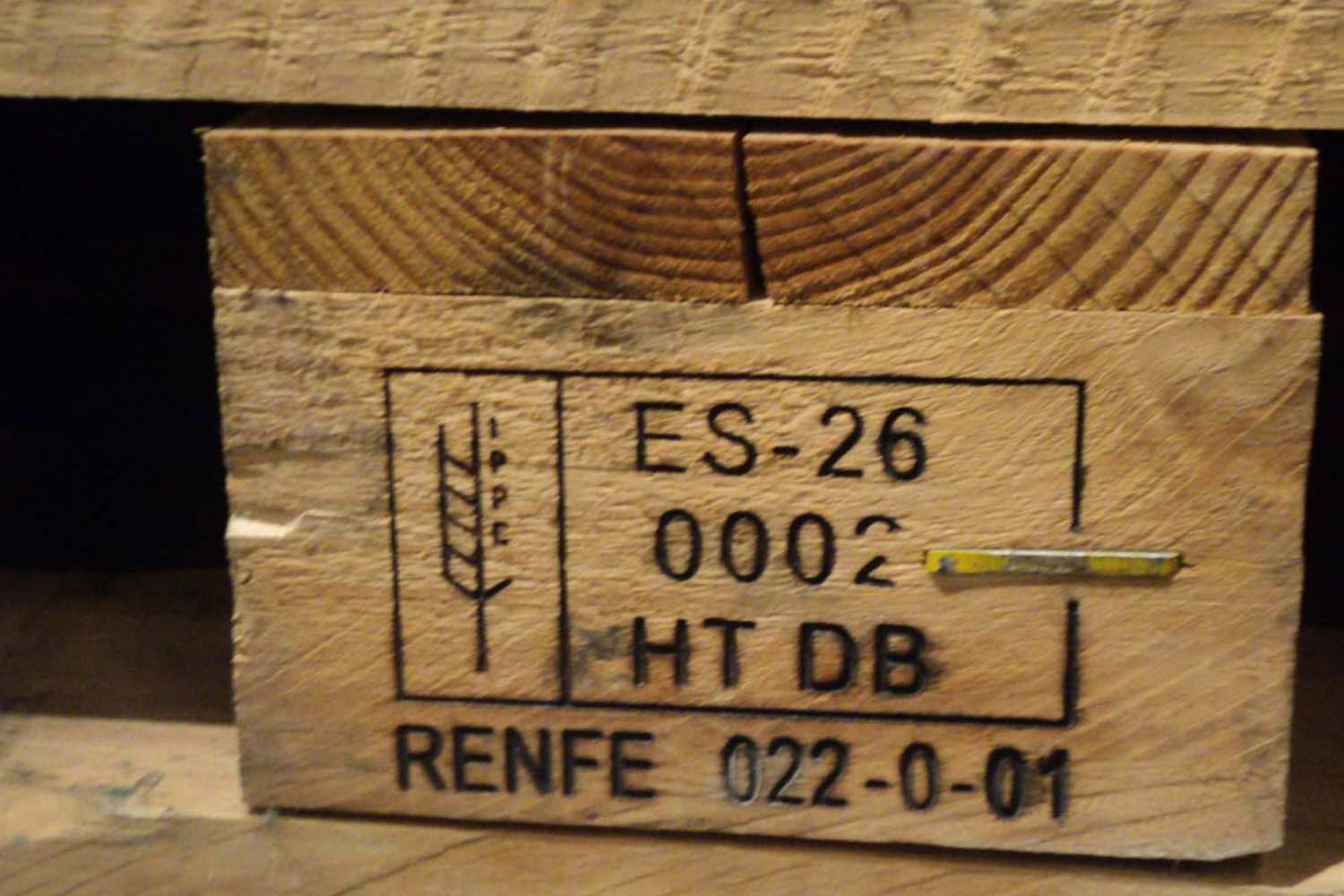

Présence des installations de stockage:

Si une entreprise stocke des marchandises en Allemagne (par exemple, en utilisant Amazon FBA ou des entrepôts tiers), l'enregistrement à la TVA est obligatoire, quel que soit le volume des ventes.

Dépassement du seuil de vente à distance:

Le seuil européen de vente à distance restera fixé à 10 000 euros en 2025. Si le total de vos ventes transfrontalières dépasse ce seuil, vous devez vous enregistrer à la TVA en Allemagne.

Ventes sur les plateformes de commerce électronique:

Les entreprises non européennes qui vendent à des consommateurs allemands via des plateformes comme Amazon ou eBay doivent fournir un numéro de TVA valide.

Règles de la plateforme : Pas de TVA, pas de compte

Des plateformes comme Amazon Allemagne ont clairement indiqué que les vendeurs devaient fournir un numéro de TVA valide, faute de quoi leurs comptes seraient gelés. En 2025, la coopération entre l'administration fiscale allemande et les plateformes de commerce électronique s'intensifiera. Grâce au mécanisme "informations non valides → gel du compte", les entreprises qui ne respectent pas les règles fiscales seront rapidement sanctionnées. Par exemple :

Les vendeurs qui utilisent le stockage FBA mais ne s'enregistrent pas à la TVA dans les 30 jours recevront une lettre d'avertissement de l'administration fiscale.

Si un vendeur soumet des déclarations de TVA nulles pendant trois mois consécutifs sans preuve commerciale valable, son numéro de TVA peut être révoqué.

Risques financiers : Le "coup double" des amendes et des frais de retard. TVA pour l'Allemagne Dropshipping et entreposage

Les entreprises qui ne s'enregistrent pas à la TVA s'exposent aux risques suivants :

Amendes en cas de non-enregistrement de la TVA pour le dropshipping et l'entreposage en Allemagne :

Un retard dans l'enregistrement ou la déclaration de la TVA peut entraîner des amendes allant de 1% à 10% de la taxe impayée, avec une pénalité maximale de 25 000 euros.

Paiements rétroactifs:

Les entreprises peuvent être tenues de payer la TVA antidatée et les pénalités de retard, qui peuvent dépasser de loin le montant initial de la taxe.

Saisie de biens:

L'administration fiscale a le droit de saisir les biens correspondant à la TVA impayée jusqu'à ce que le problème soit résolu.

Confiance des consommateurs : La conformité renforce la compétitivité

Les consommateurs allemands préfèrent acheter des produits avec la TVA incluse, car cela garantit la transparence des prix et évite les litiges après-vente. L'enregistrement de la TVA peut également renforcer la crédibilité du magasin et attirer davantage d'acheteurs. Par exemple, une enquête de Xiaohongshu (Little Red Book) a montré que 83% des consommateurs allemands donnent la priorité aux vendeurs qui affichent la TVA sur leurs produits.

Plan d'action : 3 étapes pour la conformité à la TVA en Allemagne d'ici 2025. TVA pour l'Allemagne : Dropshipping et entreposage.

Étape 1 : Procéder à une auto-évaluation pour déterminer si l'enregistrement est nécessaire

Présence du stockage:

Vérifiez si vous utilisez des entrepôts allemands (y compris FBA).

Seuil de vente:

Calculez si le total de vos ventes transfrontalières dans l'UE dépasse 10 000 euros par an.

Ventes de la plate-forme:

Confirmez que vous vendez sur des plateformes allemandes telles qu'Amazon ou eBay.

Étape 2 : S'inscrire rapidement auprès d'agents fiscaux professionnels

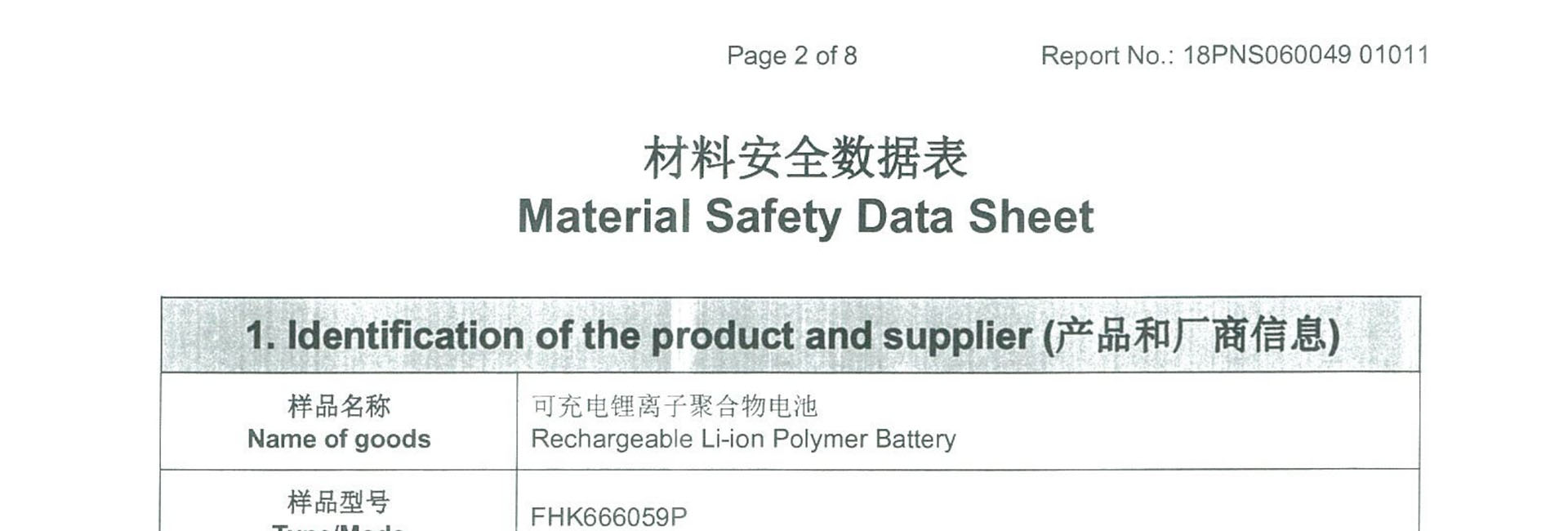

Documents requis:

Licence d'exploitation, passeport du représentant légal, liens avec les magasins et contrats d'entreposage.

Délai de traitement:

L'enregistrement standard prend de 4 à 6 semaines. Les services accélérés peuvent réduire ce délai à 2 semaines (moyennant un supplément de 30%).

Numéro de TVA Liaison:

Une fois enregistré, mettez immédiatement à jour votre numéro de TVA dans le backend de la plateforme et remplissez votre première déclaration fiscale.

Étape 3 : Maintenir une conformité continue grâce à un système de gestion fiscale

Intégration des systèmes:

Utilisez un logiciel ERP pour synchroniser automatiquement les données de vente et les déclarations fiscales.

Dépôt trimestriel:

Soumettre les déclarations de TVA dans les délais afin d'éviter les déclarations nulles ou insuffisantes.

Audit annuel:

Conserver toutes les factures de TVA en amont afin de se préparer à d'éventuels contrôles fiscaux.

Apparemment, dans l'article ci-dessus sur la TVA pour le dropshipping et l'entreposage en Allemagne, nous savons qu'il est "indispensable" de se mettre en conformité avec la TVA. Sur le marché allemand du commerce électronique transfrontalier, la conformité à la TVA est passée du statut de "choix optionnel" à celui d'"exigence obligatoire". Chaque cas d'évasion fiscale nuit à la crédibilité d'une entreprise, et chaque retard dans l'enregistrement porte en lui les germes de risques futurs. La règle de survie pour 2025 est simple : soit vous vous mettez en conformité de manière proactive, soit vous êtes exclu du jeu.

Quicker International Logistics (Shenzhen) Co., Ltd est une société de transport maritime à guichet unique basée à Shenzhen, en Chine. Nous fournissons des services de transport maritime DDP depuis la Chine, des services de transport aérien DDP depuis la Chine, des services d'entreposage 3PL et des services complémentaires pour les expéditeurs internationaux qui ont des exigences élevées en matière de rapidité d'expédition depuis la Chine jusqu'à l'adresse du pays de destination.